AI算力光模块产业链:光器件AI光网络之基石国产厂商逐步争夺光器件全球话语权

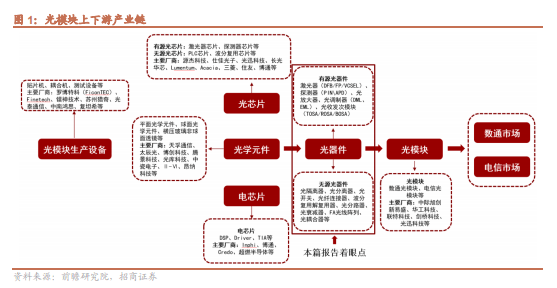

光模块产业链包括上游光芯片、光有源器件、光无源器件等环节,本篇报告主要分析了光器件行业产业链与竞争格局,以及国内光器件厂商业务发展状况和近期在前沿领域的进展和突破。

光器件产业链可分为“光芯片、光组件、光器件和光模块”。光芯片和光组件是制造光器件的基础元件,其中芯片占据了技术与价值的制高点,国内仍然演弱:光组件最重要的包含陶瓷套管]插芯、光收发接口组件等,现阶段中国是光组件产业全球最大的生产地,市场之间的竞争激烈。将各种光组件加工组装得到光器件,多种光器件封装组成光模块。国内高速光模决厂商,如光迅等竞争力正在提升,其下游一般为光通信设施商、电信运营商与数据中心及云服务提供商等

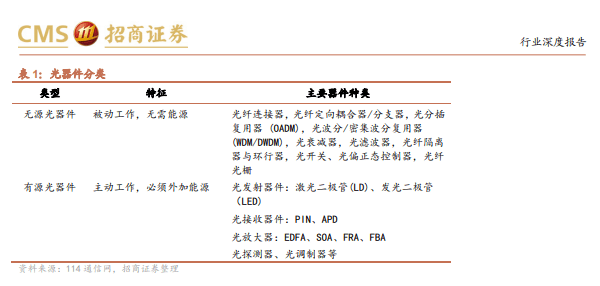

光器件是光通信的核心县件,分为光无源县件和光有源器件。光无源器件需要外加能源驱动工作,是光传输系统的关节,现阶段光无源器件市场上,连接器和分路器竞争非常激烈,波分复用器件门槛较高。光有源器件是光通信系统中将电信号转换成光信号或将光信号转换成电信号的关键器件,是光传输系统的心脏。光有源器件技术上的含金量更高,国内企业在放大器和收发次模块方面具有一定优势。

政策促进光器件行业持续健康发展。近年来随着云计算服务、视频、远程控制和 移动互联网等领域的加快速度进行发展,数据流量和用户带宽需求的飞速增长,推动了全 球光通信设施市场的发展。国家先后颁布一系列鼓励性政策、中长期发展规划, 支持光电子器件行业做大做强。在推动互联网、大数据、AI和实体经济深层次地融合的大背景下,为光电子器件行业创造了良好的政策环境,我国光电子器件产业也迎来了重大发展机遇。

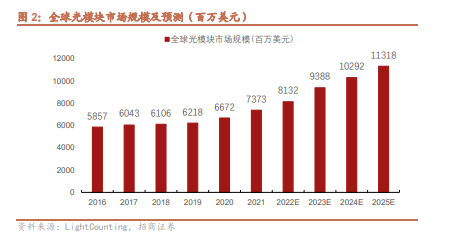

光器件产业处于光通信产业链的上游,为下游系统设备商提供器件、模块、子系 统等产品,其性能的好坏直接影响到光纤通信系统的质量。根据 LightCounting 数据,2018 年全球光模块市场规模约 60 亿美元,其中电信承载网市场规模 17 亿美元,每年以 15%的速度增长,接入网市场规模约 12 亿美元,年增长率约 11%,而数据中心和以太网市场规模已达 30 亿美元,未来5 年复合增长率达 19%。2021 年,全球光器件市场规模约 120 亿美元,同比增长 13%。预计 2025 年全球光器 件市场规模达到 220 亿美元,年复合增长率为 12.7%。

随着信息技术的加快速度进行发展,全球数据量需求持续增长,根据 Omdia 的统计,2017 年至 2020 年,全球固定网络和移动网络数据量从 92 万 PB 增长至 217 万 PB, 年均复合增长率为 33.1%,预计 2024 年将增长至 575 万 PB,年均复合增长 率为 27.6%。同时,光电子、云计算技术等不断成熟,将促进更多终端应用需 求出现,并对通信技术提出更高的要求。受益于信息应用流量需求的增长和光通 信技术的升级,光模块作为光通信产业链最重要的器件保持持续增长。根据 LightCounting 的数据,2016 年至 2020 年,全球光模块市场规模从 58.6 亿 美元增长到 66.7 亿美元,预测 2025 年全球光模块市场将达到 113 亿美元,为 2020 年的 1.7 倍。

三、天孚通信:国内领先一站式光器件整体解决方案提供商龙头,光器件产品矩阵完善

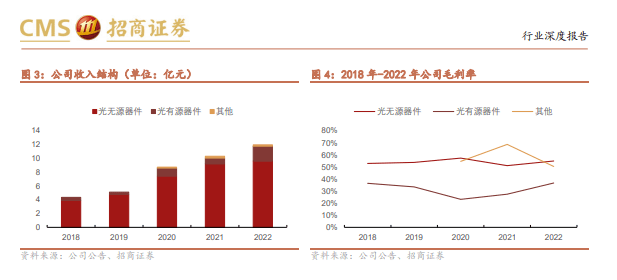

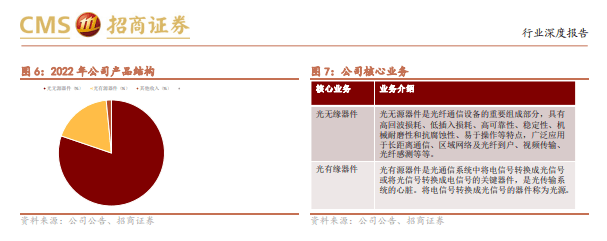

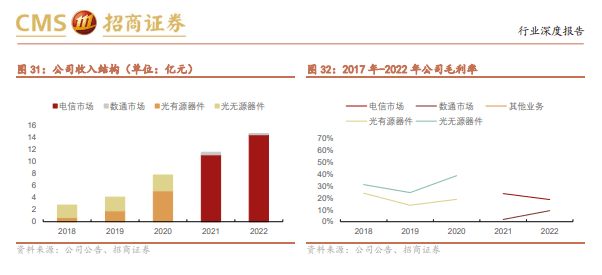

2022 年公司收入主要来自于光无源器件、光有源器件和另外的收入,其中,光无源器件收入 9.599 亿元,同比增长 4.33%,为该公司主要收入来源。此外,光有源器件收入为2.178 亿元。

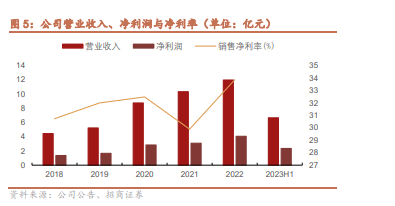

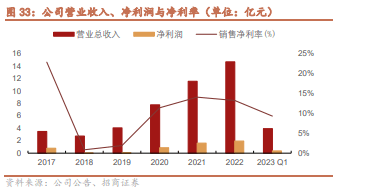

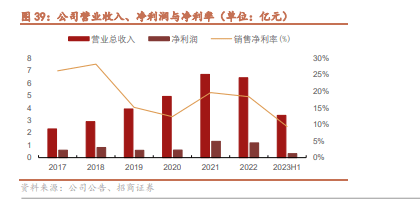

2022 年公司营收为 11.96 亿元,同比增长 15.89%;归母纯利润是 4.029 亿元, 同比增长 31.49%;毛利率为 51.62%。2023 年 Q1 公司营收为 2.87 亿元,同比 下降 6.45%;归母净利润 0.92 亿元,同比下降 26.86%;毛利率高达 51.42%, 同比下降 9.15%。2023 年上半年,公司实现营业总收入 6.64 亿元,同比增长 15.01%;归属于上市公司股东的净利润 2.34 亿元,同比增长 35.19%;扣除非 经常性损益后的归属于上市公司股东的净利润 2.25 亿元,同比增长 45.96%。

公司是业界领先的光器件整体解决方案提供商,产品大范围的应用于光通信、激光雷达、生物光子学等领域,公司通过自主研发和外延并购,在精密陶瓷、工程塑料、复合金属、光学玻璃等基础材料领城积累沉淀了多项全球领先的核心工艺技术为全球客户提供多种垂直整合一站式产品解决方案,经过多年发展,公司已从精密元器件厂商发展成为拥有多种器件和封装技术能力的复合平台型企业。

有源与无源器件协同发展。公司业务以光无源器件为主,整体营收占 85%以上。同时,公司加快发展光有源业务,与无源业务产生协同效应,不断的提高公司产品及服务在产业链中的价值量,近6年来,有源业务占比呈上涨的趋势,从 2016 年的 5.28%上升到 2022 年的 18.49%,公司定位光器件然体解决方案提供商,专门干高速光器件的研发、规模量产和销售业务。近年公司主营的光器件产品的应用领城由光通信行业向激光雷达等领域延他拓展。

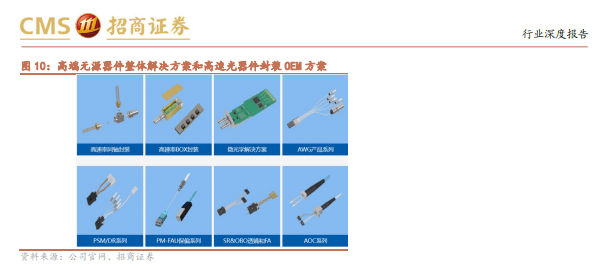

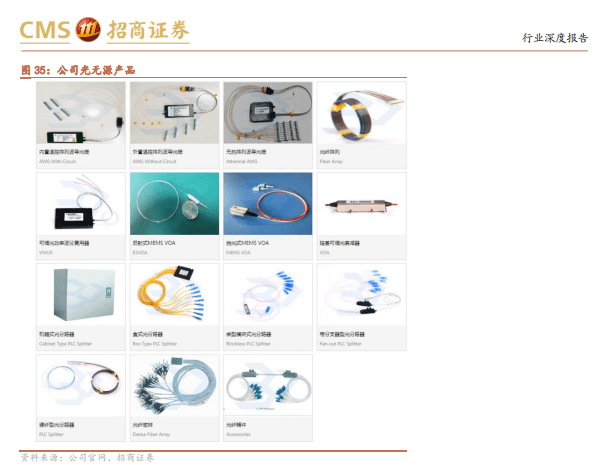

公司拥有 13 条产品线 大解决方案。公司致力于各类中高速光器件产品的研 发、生产及销售,为下游客户提供垂直整合一站式解决方案,深耕光器件领域多 年,形成了十三条主要产品线和八大集成解决方案。公司目前的十三条产品线主 要分为有源产品线和无源产品线,其中有源产品线包括 BOX/TO 封装 OSA、光 引擎等,无源产品线包括传统的连接器、隔离器、光收发组件等。

公司提供光器件垂直整合一站式产品解决方案,拥有完善的光器件产品矩阵。公 司在精密陶瓷、工程塑料、复合金属、光学玻璃等基础材料领域积累沉淀了多项 全球领先的工艺技术,形成了波分复用耦合技术、FAU 光纤阵列设计制造技术、 TO-CAN/BOX 芯片封测技术、并行光学设计制造技术、光学元件镀膜技术、纳 米级精密模具设计制造技术、金属材料微米级制造技术、陶瓷材料成型烧结技术、 PLC 芯片加工测试等技术和创新平台,并且通过自有资金建设、股权收购等方式 逐步扩大战略产品版图,目前已具备光收发模块上游配套光器件较为齐备品类的 器件研发、规模量产能力,根据不一样的客户不同应用场景,公司为客户提供对应的 光器件垂直整合一站式产品解决方案,满足多种客户各种技术方案需求,持续为 客户创造新价值。

随着移动互联的普及和 AI 技术及应用的加快速度进行发展,市场对带宽及算力需求呈爆 炸式增长,硅光集成技术集合了低功耗和高集成度等优点,能为这样的应用场景 提供强有力的支持,将成为产业高质量发展的重要组成部分。根据 LightCounting 的预 测,到 2026 年硅光模块有望占据 50%份额,与传统可插拔光模块平分市场。为 顺应硅光集成技术的新发展,天孚通信同步投入资源进行高功率光引擎的开发, 推出了一系列配套光模块客户端应用的硅光光引擎解决方案。另外 1.6T 的可插 拔,NPO 以及 CPO 都与客户端同步开发,核心技术积累处于业界领先水平。

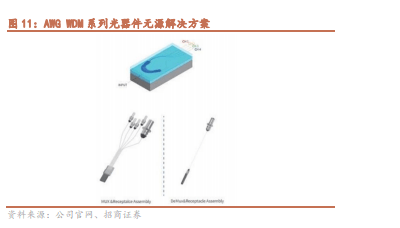

公司拥有 AWG MUX & DeMUX 芯片制造加工和辆合制造技术,可按照每个客户要求定制各类型产品并自主大批量生产。2018 年,天学通信收购专注于高速光模块的AWG Mux/Demux 无源解决方案业务与产线,进一步壮大面向数据中心用光模块的整体解决方案。TFCAWG系列产品拥有高速率同轴 Mini 型器件揭合组装能力和玻璃切割,FA 加工研磨能力,可根据客户真正的需求定制各类型产品,同时还拥有光学模拟分析能力和自动化开发能力,可定制化开发自动光纤对准系统,更好地保证产品品质,处于行业领先地位,TFCAWG 产品线经过资源整合,建立了芯片后端切割、高精度研磨、祸合测试垂直整合一体化的产线,解决了 AWG达片供应紧缺的问题,并与公司已有的 FA、隔离器、光收发组件等产品线整合,为客户高速光模块产品提供主流的 AWG 无源解决方案。

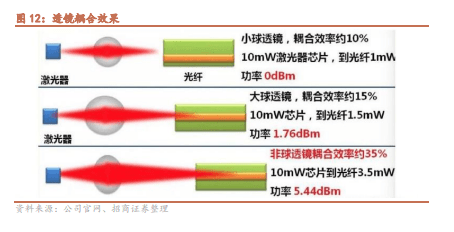

LENS是光收发模块中起到耦合作用的重要元件,由于激光器发射的光是发散的,通过透镜耦合,可以大大提高光传输效率。透镜种类上又可分为小球透镜、大球透镜和非球透镜。非球面透镜制造工艺包括精密玻骗模压成型、精密抛光成想混合成型、注塑成型。2016 年 9 月,公司与永昶集团共同投资设立苏州天导精密光学有限公司,与日本 Tsuois Mold 株式会社合作,快速推进 Barrel LENS 项目。现阶段,天孚生产的 Barrel 产品,主要用在 850 多模短距离收发器和 1310/1550 单模接收器件上。Tsuois Mold 是领先的 LENS 光器件供应商,目前 为美国两家排名行业前几的大型光模块公司供应 40G 之上的多通道(8 通道/12 通道)LENS,也是日本国内具备 100G-200G 的 LENS 相关技术研究的公司之 一。Tsuois Mold 在多通道 Barrel LENS 和 LENS Array 上具备丰富经验。通过这次合作,天孚可以在 LENS 市场上快速完成战略布局。

光有源器件是光通信系统中将电信号转换成光信号或将光信号转换成电信号的关键器件,是光传输系统的心脏。将电信号转换成光信号的器件称为光源。有源业务包括 OSA、TO 封装、OEM、ODM等,拓展了激光雷达业务和海外大厂的光引些代工业务。

公司从光收发接口组件入手延伸至 OSA 器件,2016 年,公司涉足 10G OSA代工业务,当年光有源器件业务 1638 万元的营业收入也部分来自此业务。2017年公司 OSAODM 高造光器件已进入批量生产并完成二期扩产可以根据客户雪袋为具体客户提供产品的多种解决方案。40G、100G 高速 OSA是公司未来发展的重点产品之一,公司已经开始批量生产的隔离器、LENS,以及陆续布局的 COB光引擎等产品线也都与 OSA 相关。随着高速光模块将逐渐成为行业主流,预计OSA 业务未来会成为公司发展的该心之一。

2023 美国光纤通讯展会 OFC 上,天孚通信联合北极光电盛装出展 OFC,现场 展示面向 800G/1.6T 应用的高速光引擎,TFF、FA、PM、AWG 等高速光引擎 用零组件。为顺应硅光集成技术的新发展,天孚通信同步投入资源进行高功率光 引擎的开发,推出了一系列配套光模块客户端应用的硅光光引擎解决方案。另外 1.6T 的可插拔,NPO 以及 CPO 都与客户端同步开发,核心技术积累处于业界领先水平。

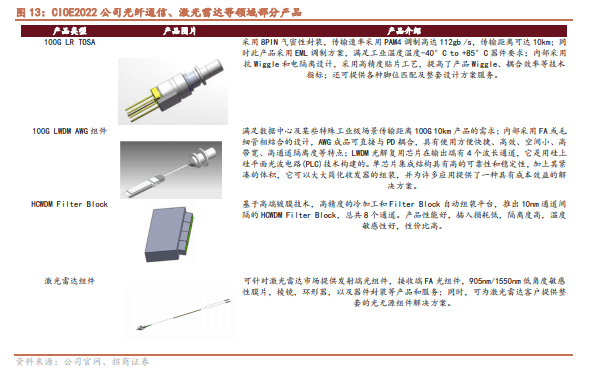

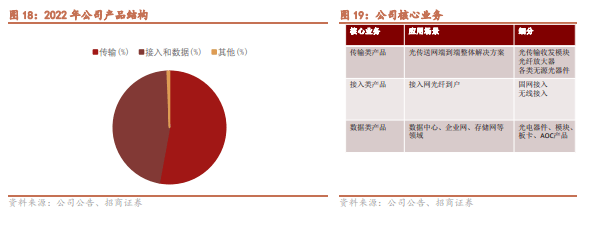

光迅科技主要从事光通信领域内光电子器件的开发及制造,其中传输、接入和数据业务收入占比较大。2022 年公司传输收入为 36.57 亿元,接入和数据业务收 入为 32.10 亿元,分别占总收入的 52.9%和 46.4%。

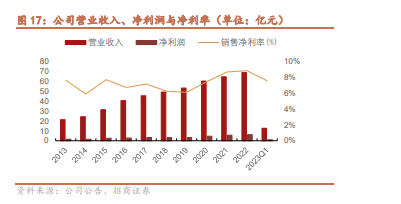

公司营业收入与利润持续增长。2022年公司营收为69.12 亿元,同比增长 6.56%; 归母净利润为6.608亿元,同比增长7.25%;毛利率为23.62%,同比下滑0.59pct。 2023 年 Q1 公司营收为 12.68 亿元,同比下滑 25.92%;归母净利润为 1.02 亿 元,同比下滑 28.62%。

公司专门从事光电芯片、器件、模块及子系统产品研发、生产、销售及技术服务, 2022 年其传输类产品业务、接入和数据业务、其他业务收入占比分别为 52.91%、 46.44%、0.65%。其中,传输类业务受下游需求电信设备及基础设施建设速度放缓等影响而短暂下滑,接入与数据产品业务受东数西算带动呈现高景气度。

光迅科技股份有限公司(以下简称“光迅科技”)成立于 2001 年,是国内首家上 市的光电子器件公司,主要从事光通信领域内光电子器件的开发及制造,是一家 有能力对光电器件进行系统性、战略性研究开发的高新技术企业,也是一家具备 光电器件芯片关键技术和大规模量产能力的企业。光迅科技对光通信产业链进行 全布局,构建从芯片到器件、模块、子系统的综合解决方案,具备光通信全产业 链垂直整合能力。在传统无源器件业务、光放大器业务,公司将立足光通信市场, 打通芯片-器件-模块产业链,通过核心材料供应链运营联动、及时响应等关键举 措,保持传统优势。 公司是市场稀缺的光芯片/器件/模块全产品覆盖的光通信器件龙头。

光迅科技推出φ2.4 MEMS VOA 和 3.5mm 高 Ultra Mini TOF,支持 C+L 应用。 φ2.4 MEMS VOA 较常规器件尺寸缩小 80%,可满足小型化 EDFA 和线路侧模 块的布局要求,同时面对高集成化带来的高温环境问题,VOA 产品采用独特的 工艺和结构设计,可长期高温稳定工作。Ultra Mini TOF 高度降低到 3.5mm,并 将最大驱动电压降低至 12V,简化客户电路板设计,使其更便于集成在相干模块内置 EDFA 中,提升模块传输性能。

光迅科技推出φ2.2 IWDM、φ2.2 ITAPD、φ1.8 Mini Tappd、φ3.0 保偏类器件。 该类器件通过 110℃长期存储,高温、高功率长期挂机等测试,应用于小型化光 模块中,可帮助客户简化模块设计,给设计提供更多空间冗余。

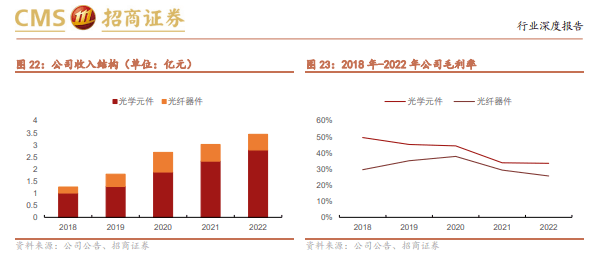

公司 2018-2020 年毛利率维持在 40%以上,2021-2022 年毛利率下滑至 32%-33%的水平,光学元件业务毛利率显著高于光纤器件毛利率。2022 年以前的毛利率下滑主要是国内光纤激光器价格战加剧所致。

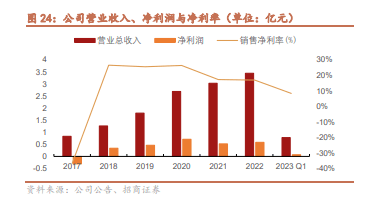

2022 年公司营收为 3.44 亿元,同比增长 13.74%,实现归母净利润 5838.49 万 元,同比增长 11.67%,实现扣非后归母净利润 4795.60 万元,同比增长 21.92%。 2023 年一季报显示公司在一季度实现营业收入 7782.68 万元,同比下降 0.6%: 实现归母净利润 654.09 万元,同比下隆 36.85%实现扣非后归母净利润 433.76 万元,同比下降 43.86%。

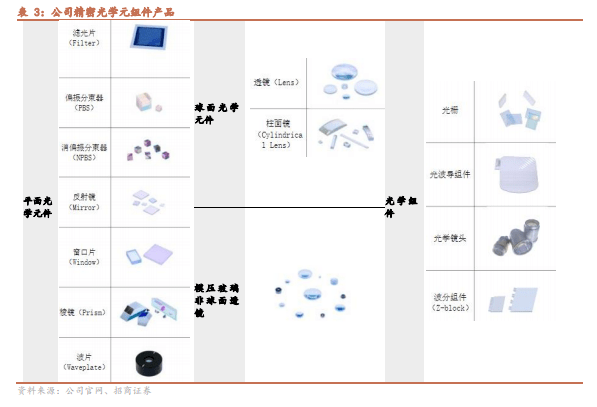

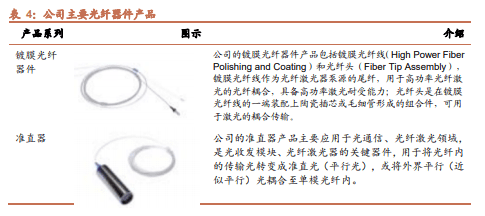

公司高度重视技术创新和研发投入,紧跟行业技术发展趋势及高端元器件国产化 进程,积极进行光学光电子行业的技术研究和前瞻布局,持续进行新技术、新产 品的开发与应用。一方面,公司基于核心技术不断衍生开发光通信、光纤激光领 域的高端、高性能精密光学元器件产品以及对相关制造工艺进行迭代升级;另一 方面,公司不断拓展生物医疗、消费类光学等领域的光电子元器件产品及丰富相 关的技术储备。通过持续的研发投入加深技术护城河,保持公司在精密光学研发 及制造领域的竞争优势,促进公司长远稳健发展。公司产品主要包括精密光学元组件、光纤器件两大类,具体如下:

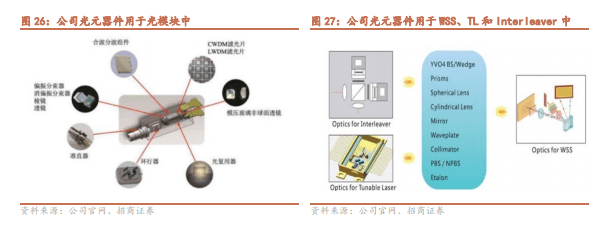

精密光学元组件:精密光学元件及组件是各类光纤器件和光模块的基础,通过光 学元件的不同组合,可使光纤器件、光模块实现不同的特定功能。公司生产的精 密光学元组件产品主要包括平面光学元件、球面光学元件、模压玻璃非球面透镜、 光学组件等。此外,公司精密光学元组件还包括钒酸钇(YVO4)等产品。

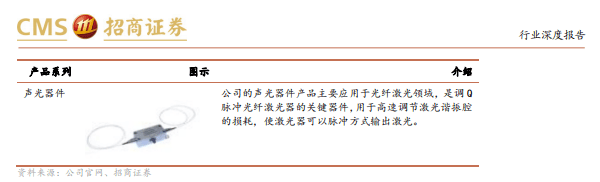

光纤器件:在光通信与光纤激光领域,所应用到的光纤器件包含有源光纤器件与 无源光纤器件。公司的产品仅涉及无源光纤器件。公司的光纤器件产品主要包括 镀膜光纤器件、准直器、声光器件及其他光纤器件等。公司生产的其他光纤器件, 包括高功率隔离器、扩束镜、合波分波组件等产品。

在工艺、技术方面:公司投入多类自动化量产设备,提高了生产效率及成品率,自动化深入推进也反哺生产工艺的优化。在高性能高可靠性激光器件方面解决了高功率激光器件的温升控制问题;

在精密光学晚头方面:解决了光学镜头的组装精度控制问题;在激光镇模元器件方面:解决了玻璃材料的光折度加工工艺问题:在微型光学传感器件方面:解决了FP 传感器件的稳定性问题:解决了体布拉格光研的制作精度问题,将波长精度提高到 0.1nm,偏角精度到 0.3 度,效率精度到 2%;解决了多波长合束中的角精度和稳定性问题,角精度达 25urad 以内,高低温循环和震动可靠性均解决。

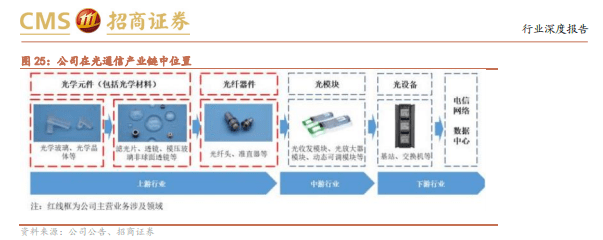

公司定位于光通信行业和光纤激光行业的上游,是精密光学元件和光纤器件的主要提供商之一。公司基于核心技术开发的精密光学元组件、光纤器件产品已在光通信以及光纤激光等领城得到了产业化应用,助力我国光电子元器件国产化的进程。在光通信倾域,公司的精密光学元组件和光纤器件应用于光收发模块、动态可调模块(如WSS模块 ) 等各类光模块与子系统,最终应用于电信网络、数据中心等信息网络设施,助力光通信系统向更高传输速率和带宽容量发展,支撑4G/5G 等通信技术和大型数据中心技术的选代升级。在光纤激光领城,公司生产的精密光学元组件以及镀膜光纤器件,准直器、声光器件等光纤器件产品,已应用于光纤激光器的量产。公司产品具有较高的激光损伤阙值,是高功率光纤激光器的重要元器件,助力高功率激光器技术的创新发展。此外,公司的偏报分束器(包括偏振分束器型干涉堆 )、消偏振分束器、滤光片、镀膜光纤线等多款产品,是国家相关科研项目的关键元器件。

公司的精密光学元件、光纤器件产品,处于光通信产业链的上游,精密光学元件 是制造光纤器件的基础,光模块又由光学元件、光纤器件封装而成。例如,光收 发模块中,其主要构成包括滤光片、偏振分束器(PBS)、消偏振分束器(NPBS)、 棱镜、透镜、非球面透镜等各类光学元件,以及环行器、准直器、合波分波组件、 光复用器等光纤器件。光电子元器件的指标水平和可靠性决定了光模块、光设备 的光学性能和可靠性,因此光学元件、光纤器件构成了光通信产业的基础性支撑。 公司这些光学元器件具备基础功能,应用范围广阔。不仅可以用在光模块产品中, 也以提供 WSS、Interleaver、 Tunable Laser 用的各类光学元件。凭借公司扎实的技术实力,在国产替代化的趋势中发挥着重要的作用。

Z-Block 等透镜新品具有较强成长性。Z-Block 由斜方棱镜和滤光片胶合而成, 主要用于数通领域的高速率光模块中。当前国内对 Z-Block 的研究主要通过优 化结构、减小尺寸等方式解决性能和封装方面的问题。Z-Block 结构由一个平行四边形玻璃基板(也叫斜方棱镜)搭配四个相应中心波长的滤光片所构成,四个 滤光片均在斜方棱镜的一侧。每个滤光片只能让当前通道波长的光信号通过,反 射其它波长的光信号;斜方棱镜的另一侧,一部分区域镀反射膜,一部分区域镀 增透射膜。Z-Block 部件之间采用胶粘接而成,是一种微光学精密组件。由于玻璃的热膨胀系数比较小,因此该 Z-Block 结构的合光器件相较于传统焊接的器件具有更好的温度稳定性。

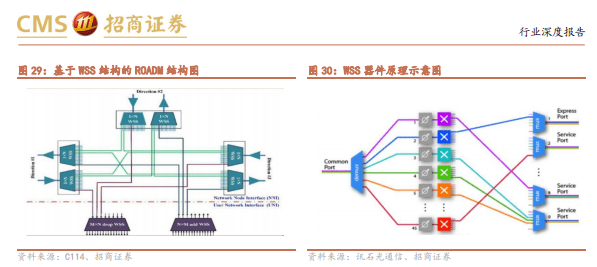

公司为光器件客户提供的光学元器件主要用于 WSS 产品中,II-VI(包含 Finisar)和 Lumentum 是全球主要的 WSS 产品供应商。公司是 WSS 模块 的精密光学元组件主力制造商,目前该领域的销售和订单情况稳定。随着光通信 技术不断升级,大数据、云计算、人工智能等数字经济应用的融合发展和产业数 字化进程的不断推进,海量数据差异化传输需求持续增长,作为信息通信网络的 基础承载底座,以 ROADM 为代表的全光网络相关关键技术也在持续按需演进, ROADM 技术凭借大带宽、高灵活性调度能力将数以百计的数据中心连接形成大型云网络,助推波长选择开关(WSS)市场需求实现增长。公司应用于 WSS 模 块的产品包括波片、透镜、柱面镜等,是行业内能够稳定供应波长选择开关(WSS) 模块球柱面镜的少数企业之一。

WSS 产品技术壁垒较高,公司上游龙头地位稳固。波长选择开关(WSS, Wavelength Selective Switch ), 是 可 重 构 的 光 波 分 复 用 器 ( ROADM , Reconfigurable Optical Add/Drop Multiplexing)的核心关键模组,其对 ROADM 设备的重要性相当于 PC 的 CPU,ROADM 根据使用场景和规格不同,需要多 个 WSS 器件。ROADM 作为全光网重要的组成部分之一,可以给光网络带来 灵活可变、降低功耗和成本、充分利用网络空闲资源等优势,在低时延传输与交换的技术实现上,基于 WSS 技术的 ROADM 已经成为业界重要的技术实现方式。

WSS 产品主要包括两个功能,波长选择以及光开关。其中波长选择可以通过衍 射光栅、AWG 和镀膜 WDM 器件来 实现,而光开关的功能按照技术方案主要 分为三种,MEMS 方案、LC 方案和 LCoS 方案。Lumentum 的前身 JDSU 主 要采用 MEMS 方案,Coadna 主要采用液晶技术,Finisar 则主要采用 LCoS 技术,也是目前行业内最被看好的技术。II-VI 近年来先后收购了 Coadna 和 Finisar,目前拥有最强的 WSS 产品实力。无论是哪一种技术方案,WSS 产品都具有高技术壁垒。公司目前均是这三家主流的 WSS 厂商的重要供应商,在该领域持续耕耘,上游龙头地位稳固。

从收入结构上看,境内外电信运营商大力建设和升级接入网,促进了公司电信接 入网产品销售增长。公司电信市场业务实现营收 14.44 亿元,同比增长 30.05%; 受境内数通市场需求不如预期等因素影响,公司数通市场业务实现收入 0.19 亿 元,同比下降 55.59%。 公司 2022 年全年毛利率为 18.67%,同比下降 4.26pct,系 10G PON 光模块收 入增长较快,占比增加所导致。

公司净利润持续增长,2022 年同比增幅下降。2019 年,新产品逐步导入并形成 规模销售,营业收入大幅增长,归母净利润同比增长 1036.6%。2021 年至 2022 年,公司归母净利润从 1.6 亿元增加至 1.9 亿元,主要得益于营业收入的增长。 其中 10G PON 光模块收入增长较快,且占比增加: 归母净利润同比增长 19.6%。 2023 年 Q1 营业收入稳步增长,实现营收 3.93 亿元,同比增长 31.11%;归母 净利润 3660.7 万元,同比增长 1.9%

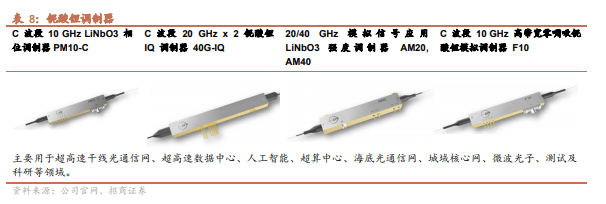

博创科技专注于集成光电子器件的研发、生产和销售,致力于推动光通信领域的 技术创新和发展。是一家集产品研制、技术开发、市场拓展及售后服务为一体的 综合性高新技术企业。自 2003 年创立以来,博创科技一直致力于将光电子与器 件进行模块化、集成化和小型化的有机结合,以提供高品质的关键性光电子器件, 为电信和数据通信网络的发展做出了贡献。目前已在国内多个省市设立分支机构, 产品覆盖全业务运营所需的各种光无源器件以及相关的光电应用系统,包括光纤 激光器、全固态激光器、半导体照明等。凭借不断积累的技术,博创科技已经构 建了四大技术平台,包括平面光波导(PLC)、微光机电(MEMS)、硅光子和高速有源模块封装,这些平台都是自主开发的核心技术。

公司产品矩阵主富,有源和无源产品协同发展,电信和数通市场同时发力。公司 主要产品应用市场包括接入、传输、无线和数据通信四大领域。其中,面向电信 市场的产品包括: 用于光纤接入网 (PON)的 PLC 光分路器和光收发模块、用于 骨千网和城域网密集波分复用(DWDM) 系统的阵列波导光栅 (AWG)和可调光 功率波分复用器 (VMUX)、用于无线G 中回传光收发 模块、用于光纤放大器系统(EDFA)的 MEMS 可调光衰减器(VOA)以及广泛应用 于各种光器件中的光纤阵列等。面向数据通信市场的产品包括: 用于数据中心内 部互联的 25G 至 400G 速率的光收发模块、有源光缆( AOC) 和高速铜缆等。

无源技术积累丰厚,市场领先。公司深耕光电子器件领域多年,拥有多项核心技术和领先工艺。无源产品包括用于电信市场的光纤到户网络的 PLC 光分路器、 密集波分复用(DWDM)器件等,公司拥有自主开发的光学芯片后加工技术、光 纤阵列组装工艺、耦合封装胶合工艺、全自动综合光学性能测试技术等核心技术 在公司实际经营中已有应用,有效提升产品质量,降低生产成本。公司基于 PLC 技术平台加大对高端 DWDM 器件、无热型 AWG 模块、新频段 VMUX 等产品的 开发,通过 MEMS 技术平台加大对 VOA 系列新产品投入力度。截至 2022 年年末, 拥有发明专利和实用新型专利 39 项,实现多种高端无源器件产品的研发并实现批量供货,保持无源领头羊。

目前,公司正致力于研究高速有源收发模块、PLC 和 MEMS 光器件、硅光集成 产品等多个领域,未来将聚焦于四大技术平台的拓展,包括 PLC 技术、MEMS 技术、硅光子技术以及高速有源模块封装技术。是一家集产品研制、技术开发、 市场拓展及售后服务为一体的综合性高新技术企业。利用半导体工艺,PLC 技术 和 MEMS 技术将原本分立的功能性光电子器件(如耦合器、衰减器、光开关等) 集成到一个光学芯片上,从而在优化原有功能的基础上,实现了尺寸的大幅缩小, 进而降低了成本并提高了器件可靠性。硅光集成技术可以通过光刻、激光加工、 化学腐蚀等方法制备出具有一定结构或特性的二维材料,然后再对这些一维材料 进行光电转换处理来得到所需要的各种光电元件。利用硅光子技术,我们可以将 多种光学器件,如激光器、光调制器、光探测器和光纤耦合器等,集成到一个微 型硅芯片上,从而实现高度集成的光电子系统。由于其体积小、成本低,因此它 慢慢的变成了目前微电子领域最热门的研究方向之一。

从公司收入结构来看,光纤激光器件和光通讯器件作为公司主要收入两大支柱业 务近年来收入持续增长,铌酸锂调制器及光子集成产品自 2020 年以来成为新的 营收增长点。光纤激光器件业务为公司传统业务,2020 年至 2022 在公司营收 占比分别为 51.72%,54.91% 和 53.46%,相较 2018 年以前约 70%占比有所 下降。光通讯器件自 2018 年公司收购加华微捷 (Vlink) 后,营收占比由 2018 年的 20.86%提升至 2022 的 33.93%,为公司第二大营收贡献业务。铌酸锂调 制器业务 2022 实现盈利收入 0.32 亿元,营收占比 7.57%。

从毛利率水平来看,公司光纤激光器件毛利率有所下降,光通讯毛利率有所反弹。 分产品来看,光纤激光器受市场竞争加剧下降较为明显,而光通讯器件业务 2022 年毛利率有所抬升。光通讯器件毛利率具备一定的波动性,2018 年后陆续回升, 新业务铌酸锂调制器毛利率为 45.83%,高于综合毛利率。

公司较早进入光纤激光器件领域,积累了丰富的研发经验和大批优质知名客户, 公司在产品类型、功率负载能力、可靠性、小型化和集成化等多个方面引领行业 的发展方向,在行业内享有较高的品牌知名度。公司自主研发的多款应用于光纤 激光的器件,如应用于脉冲光纤激光器的自由空间准直输出光纤隔离器、在线隔 离器以及应用于连续光纤激光器的光纤光栅、光纤合束器、光纤输出头等。其中 光纤光栅类产品市场占有率国内领先,隔离器类产品市场占有率行业领先。公司 自主研发的 10kW 激光合束器、3kW 光纤光栅、500W 隔离器、10kW 激光输出 头等多款产品达到全球先进水平。

公司的光通讯器件产品被大范围的应用于光纤通信网络的系统设备中,处于光通信产业链的上游,在光通讯领域,公司凭借保偏光纤器件处理技术和高可靠性器件技术,在保偏光无源器件领城保持相对领先地位,近年来,公司通过产业垂直整合、技术创新等方式,建立了从原科光学冷加工、机械件加工、光学镀膜、光纤金属化到光无源器件和光无源模决等全系列的研发和生产体系。

在数据通讯领域,公司的核心竞争力在于光学微连接组件的先进制造和封装技术,高速光学连接组件的设计能力和对定制产品批量生产的快速转化能力。公司致力于研发生产高端微型光纤连接产品、微光学连接产品、保偏光纤阵列和高密度光纤阵列产品,主要使用在于 40Gbps、100Gbps、400Gbps、800Gbps 等高速,超高速光模块、相干通讯模块和 WSS 产品中,并成为全世界多家大型数据通讯公司的核心供应商。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。